A proposta de Reforma Tributária apresentada reestrutura todo o sistema tributário brasileiro. Neste segundo artigo sobre o tema, trataremos especificamente sobre a estruturação dos tributos, a ideia da PEC é de simplificar o atual sistema, permitindo a unificação de tributos sobre o consumo.

Para que haja a unificação dos tributos, é necessário ocorrer a junção de alguns tributos, formando um novo IVA dual e um Imposto Seletivo (IS):

CBS

NOVO IVA DUAL (Contribuição sobre Bens e Serviços)

Competência Federal

IBS

(Imposto sobre Bens e Serviços)

Competência Estadual, Distrito Federal e Municipal

O objetivo do IVA (Imposto sobre o Valor Agregado) é ter uma alíquota uniforme para todos os bens e serviços com legislação e regulamento unificados nacionalmente. A intenção da adoção da alíquota uniforme é que seja fundamental para distribuir melhor a carga tributária entre os setores econômicos e para evitar disputas judiciais sobre o enquadramento dos bens e serviços em diferentes alíquotas.

Como se dará a sua incidência?

- Incidência ampla: todas as atividades econômicas com bens e serviços, tangíveis ou intangíveis, inclusive importação e economia digital, estarão sujeitas ao IVA. Não haverá incidência na exportação.

- Destaque por ‘fora’: o IVA não comporá a sua própria base de cálculo.

- Exclusão da base de cálculo da CBS e do IBS: o ICMS, ISS, PIS e COFINS, enquanto existirem (período de transição), não integrarão a base de cálculo da CBS e do IBS, e vice-versa.

- Princípio do destino: aplicação de alíquotas conforme o estado e o município de destino dos bens e serviços.

- Não cumulatividade plena: direito a crédito do IVA incidente na aquisição de bens e serviços, inclusive direitos, exceto para uso e consumo pessoal, isenção ou não incidência (sem manutenção do crédito). Crédito permitido independentemente do efetivo pagamento do IVA pelo fornecedor.

- Ressarcimento de créditos acumulados: Lei Complementar disciplinará o prazo máximo para ressarcimento em espécie de créditos acumulados.

Relativamente ao IBS, será instituído e regulamentado por Lei Complementar e substituirão cinco tributos atuais de todos os entes competentes a serem extintos são IPI, ICMS, ISS, PIS/PASEP, COFINS. Esse imposto incidirá sobre importações, locações e cessões de bens e direitos, e operações com bens e direitos intangíveis, além das operações com bens e serviços.

Ainda, a Lei Complementar poderá reduzir em 60% as alíquotas do IBS/CBS para outros setores, como:

Educação, saúde, dispositivos médica e de acessibilidade para pessoas com deficiência, serviços de transporte coletivo de passageiros rodoviário, ferroviário e hidroviário, de caráter urbano, metropolitano, semiurbano, intermunicipal e interestadual, produtos agropecuários, aquícolas, pesqueiros, florestais e extrativistas vegetais in natura, bens e serviços relacionados à segurança e soberania nacional, segurança da informação e segurança cibernética.

IMPOSTO SELETIVO IS -> IPI

Federal

O imposto seletivo, por sua vez, virá para substituir o IPI. Visando onerar bens e serviços prejudiciais à saúde e ao meio ambiente, as principais características do IS são:

- Cobrança de produção, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente;

- Não incidirá sobre exportações, mas incidirá nas importações;

- Poderá ter o mesmo fato gerador e base de cálculo de outros tributos;

- Incidirá sobre produtos para o qual haja produção na Zona Franca de Manaus.

- Será instituído por Lei Ordinária, respeitando apenas a anterioridade nonagesimal.

Há, ainda, algumas considerações importantes a fazer:

- Fato gerador: produção, comercialização ou importação dos bens e serviços que ensejem externalidade negativas. Não há incidência em operações de exportação.

- Alíquotas: Podem ser definidas pelo Poder Executivo (exceção ao princípio da legalidade).

- Princípio da anterioridade: A imposição do imposto ou aumento das suas alíquotas poderá produzir efeitos no mesmo exercício financeiro, mas deve respeitar o princípio da anterioridade nonagesimal.

- Impacto na CBS e no IBS: o IS comporá a base de cálculo da CBS e do IBS, assim como do ICMS e do ISS, enquanto existirem.

- Regime de incidência: não há referências à aplicação de sistemática não cumulativa (registro de créditos para compensação), ou monofásica (etapa única).

- IS e Zona Franca de Manaus: O IS poderá ser utilizado como instrumento para manter a competitividade das empresas estabelecidas na Zona Franca de Manaus.

- Legislação: A instituição do IS será por meio de lei ordinária.

PERÍODO DE TRANSIÇÃO

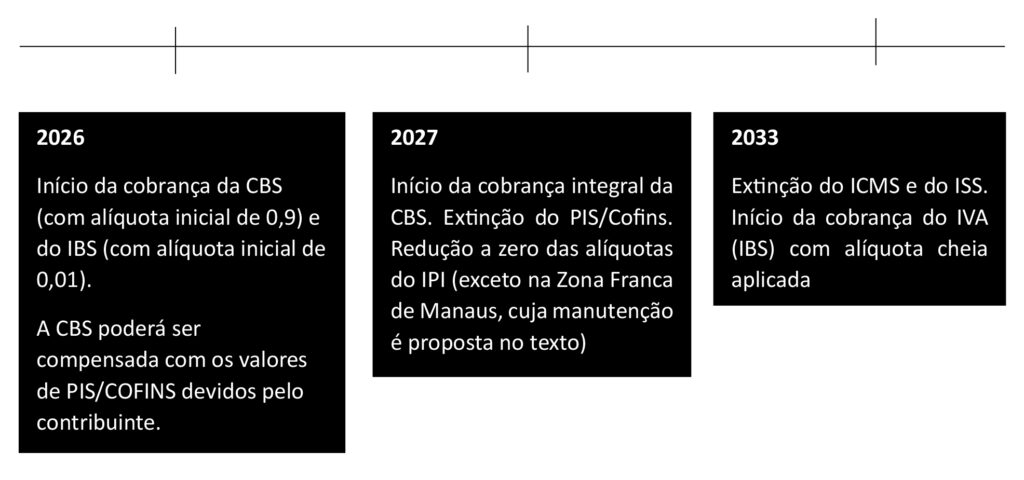

De acordo com a proposta, o período de transição para que haja essa unificação dos tributos – pode durar sete anos – entre 2026 e 2032. A partir de 2033 é que os impostos atuais serão extintos.

A linha do tempo que se seguirá é essa:

COMO A SUA EMPRESA PODE SE PLANEJAR PARA OS IMPACTOS DA REFORMA?

- Planejamento estratégico: diante desse período de transição, se faz necessário uma análise tributária profunda buscando a melhor adaptação da empresa para esse período de sistema misto do novo marco tributário do país.

- Estudos operacionais: análises profundas envolvendo a movimentação de mercadorias, classificação fiscal de produtos, verificando quais estão enquadrados dentro dos benefícios e quais constam nas cláusulas de exceção da Reforma, como a cesta básica, por exemplo.

- Benefícios fiscais regionais extintos: com a extinção dos benefícios, será necessário estudar a logística e a estrutura das empresas, revendo como manter as operações das companhias de forma mais otimizada.